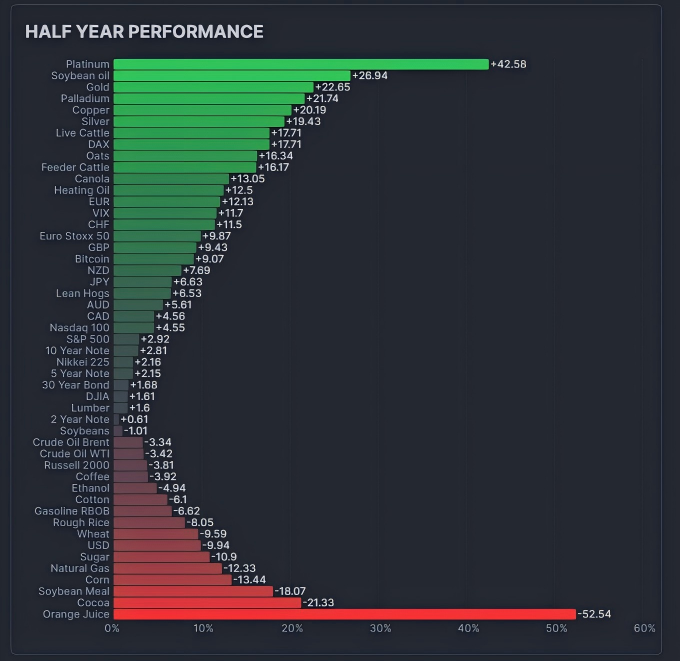

铂金暴涨40%!家族资产如何应对?——揭秘“黄

日期:2025-07-07 17:45 / 编辑整理:富玺家族办公室

铂金暴涨的三大推手

供应紧张

南非作为全球最大铂族金属生产国,前四个月产量“异常疲软”,4月产量同比暴跌24%。同时,去年底至今年3月,因担忧美国关税政策,大量铂金提前运入纽约商品交易所仓库,导致现货市场阶段性短缺,租赁利率一度飙升至22.7%。

中国需求激增

海关数据显示,中国5月铂金进口量达12.57吨,1-5月持续攀升。第一季度铂金珠宝加工量增长26%,实物需求成为重要支撑。

投机资金涌入

6月对冲基金大举押注,推动铂金突破十年震荡区间,技术性买盘与散户跟风形成“爆炸性上涨”。

狂欢后的隐忧:下半年面临三重压力

供应逐步恢复

南非矿山生产受降雨、电力中断等影响减弱,全年矿产预计仅下降6%。“未出现重大异常”,Implats公司发言人表示。纽约交易所库存压力缓解,租赁利率已回落至11.6%。

高价抑制需求

中国实物买盘在铂金突破1050美元后明显减弱。分析师预计,6月进口数据将较前两月下滑。Metals Focus指出:即使今年短缺52.9万盎司,地上库存仍高达920万盎司——相当于14个月需求缓冲,远非紧缺。

汽车业拖累长期逻辑

铂金最大工业用途(占40%)在燃油车催化转换器。但电动汽车扩张持续压制需求,叠加全球贸易争端,机构已下调未来四年汽车产量预期达1000万辆。更严峻的是,铂-钯价差达22%,逼近30%的替代阈值——若价差继续扩大,车企将加速用钯金替代铂金。

家族资产配置建议:理性应对波动

已持仓者:锁定利润,设置止盈

铂金短期涨幅过大,技术面存在回调需求。建议部分获利了结,保留核心仓位,可将止损设在1200美元/盎司(关键支撑位)。

观望者:耐心等待回调机会

关注两大入场信号:

铂-钯价差缩窄至15%以内 (降低替代风险)

中国进口数据重现连续增长(需求复苏验证)

长期配置:控制权重,对冲风险

铂金仍具“贵金属+工业金属”双重属性,但波动率高于黄金。建议在家族组合中占比不超过大宗商品配置的15%,并搭配实物黄金(占比30%-40%)对冲政策不确定性。

关键提示:当铂金较钯金溢价超30%,或库存消费比高于12个月时,需警惕趋势反转。

趋势展望:高位震荡,等待新动能

多数机构认为,铂金难重现上半年单边暴涨,但也不会跌回起涨点。支撑逻辑在于:全球矿山品位下降、南非电力危机长期化、地缘风险溢价持续。高盛交易员直言:“涨势面临修正,但结构性短缺时代矿商利润有保障。”

对家族投资而言,铂金的启示在于:“稀缺性故事”需经得起库存与替代的双重检验。在波动中保持清醒,方能在“黄金平替”的喧嚣里守住真金。市场总在狂热与恐惧间摇摆,而财富守护者的使命,是在每一次周期中校准平衡。

相关内容 Related

- 多只“固收+”基金6月收益07-18

- 铂金暴涨40%!家族资产如07-07

- 投后动态丨芯旺微电子K10-17

- 已投企业“黑玉科学”最03-07

- 财富传承与科技大潮02-22

热门内容 Top Content

- 享誉世界传承百年的家族11-09

- 巴菲特的投资逻辑有变吗02-21

- 家族基金会如何做到慈善10-11

- 除财务指标,家族办公室11-25

- 保险金信托01-28